LES TAUX BAS : OPPORTUNITÉ OU PERTE DE VALEUR ?

31.07.2019

Le taux d’intérêt est le gain que le prêteur demande en contrepartie de l’abandon temporaire de son épargne.

Cette rémunération inclut le risque de non remboursement de la dette par l’emprunteur.

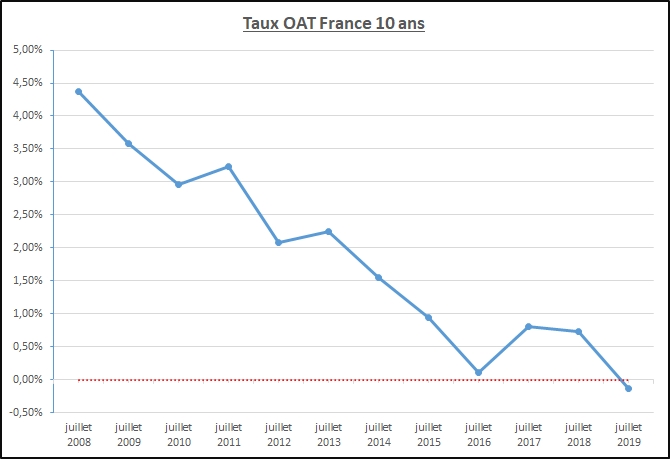

Les taux bas sont le résultat des politiques monétaires de gestion de crise depuis 2008 ayant cherché à maintenir l’activité économique.

Actuellement, l’état Allemand ou l’état Français peut emprunter de l’argent à 10 ans et rembourser dans 10 ans une somme légèrement inférieure à celle empruntée.

C’est ainsi que le 4 juillet le trésor français a emprunté près de 5 milliards d’euros sur dix à un taux négatif de 0.13%.

Cette politique volontaire de taux a des répercussions sur l’ensemble des acteurs du marché du crédit.

En quoi les acteurs économiques que nous sommes sont-ils concernés par cette révolution ?

A court terme, les taux bas sont une opportunité pour les emprunteurs, que ce soient des entreprises ou des particuliers.

En juin 2019, le taux d’intérêt moyen des prêts immobiliers en France est tombé à 1.25%.

Les emprunteurs bénéficient de la faiblesse des taux d’intérêts pour augmenter leur capacité d’investissement, ou pour réduire la durée ou la mensualité de leurs emprunts passés en renégociant ces crédits à meilleur taux. Pour certains seniors le coût de l’assurance peut être supérieur au coût du crédit.

La faiblesse des taux d’intérêt a des répercussions sur la valeur des biens financés. Elle favorise le maintien voire la montée des prix des actifs particulièrement de l’immobilier.

Par symétrie, les taux bas constituent un manque à gagner immédiat pour les prêteurs.

Le taux du livret A est fixé à 0.75%, pour mémoire 3.5% en 2008. Le rendement des actifs sans risque, par tradition les emprunts d’état, devient nul voire négatif.

Le moteur principal de la rémunération des fonds en euros des contrats d’assurance-vie semble remis en question.

Les assureurs peuvent encore servir des rendements moyens supérieurs à 1% grâce à d’anciens emprunts en portefeuille mais plus pour très longtemps.

Les épargnants, s’ils veulent maintenir la rémunération de leur épargne sur le long terme, sont contraints de se tourner vers des actifs plus risqués.

Mais lesquels ? Et pour quel épargnant ?

La recherche de solutions alternatives nécessite une vérification préalable par des spécialistes de l’épargne de long terme que l’horizon de placement de l’épargnant est compatible avec les variations à la baisse que peuvent connaître certains supports.

C’est après qu’il pourra améliorer la rémunération de son épargne avec des actions, des OPCI, des fonds à promesse…